新能源动力电池产业链全景图综述

长久以来,动力电池作为核心部件伴随着新能源汽车行业的发展。上下游产业链以及供应商和市场在适应新能源汽车的崛起的同时,动力电池的核心地位越来越突出。有关其技术话题如关键原材料、价格成本、电池容量、安全性、寿命等也争论不断。

为此,盖世汽车研究院综合动力电池全产业链信息,整合制作了新能源动力电池行业综述报告,从动力电池的整体概况说起,分析市场产业链的布局,为广大新能源汽车从业者提供便利。

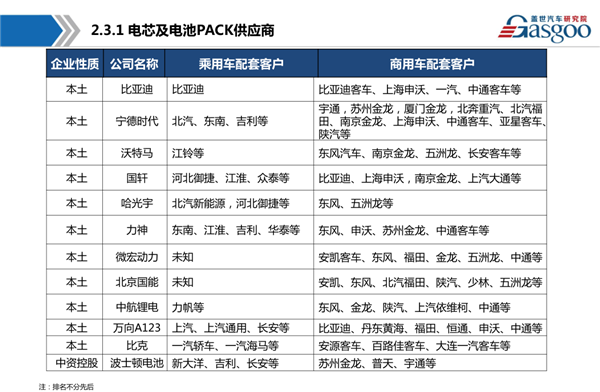

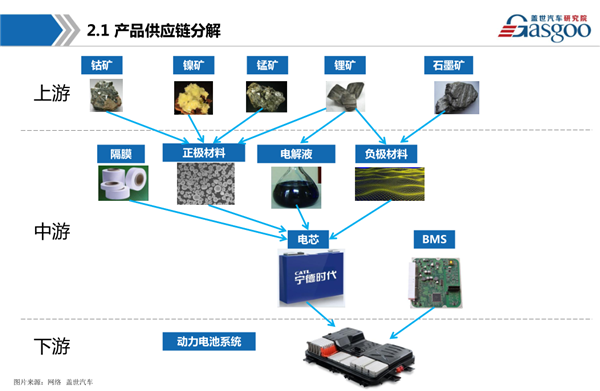

新能源动力电池产业链包含电芯/电池PACK、正负极材料、电解液、隔膜以及电池管理系统(BMS),这里盖世汽车整理了如上产业链全景图,其中相关企业的配套客户也会在后文详细提及。

动力电池产业链分为上、中、下游,从图解中我们可以看到,上游包括钴、锰、镍、锂以及石墨矿产,也是当下主流动力电池原材料构成。其中锂矿应用最为广泛,而石墨一般只作为负极材料。中游产业链包括由正负极、电解液、隔膜、极耳加工形成电芯、PVC膜、线束。而下游产品则是电池模组、线束、连接器以及BMS管理系统,整体形成动力电池零部件。

概况

动力电池这里特指为新能源汽车提供动力来源的电池,属于二级电池,可以充放电循环再利用。其工作原理是在充放电过程中锂离子分别在正负极上发生“脱嵌——嵌入”反应,在正负极之间来回移动。

从表中可以看出,锂离子电池的标称电压和工作电压相对较高,比容量也明显大于常规铅酸、镍氢电池。新能源汽车使用最广泛的磷酸铁锂电池拥有原材料资源丰富、价格低、对环境无污染等优点,但是其导电性较差、锂离子扩散速度慢、低温性差的特点也很显著。

具体到单体电芯的生产工艺方面,首先是制作正负极材料,将原料和导电剂、粘合剂混合搅拌,再均匀涂覆在铝箔表面,经烘干剪切制成正负极极片。将正负极极片和隔膜卷绕后加入电解液注入电池外壳,抽真空封装成为电芯,最后进行充放电测试。

动力电池的关键技术主要集中在电芯以及电池PACK管理系统两方面。电芯层面上,正极材料的选择决定了电池组的能量密度、安全性以及循环性能。隔膜是相对技术壁垒较高的多孔材料,目前被日韩企业掌握。电池PACK方面,主要依靠电池管理系统(BMS)检测、保护、控制、均衡单体电芯,从而发挥电池组整体的最优状态。

动力电池的成本构成很大一部分被原材料占据,其中正极材料又占比近一半,其余材料相对较低。其他方面,电池PACK的系统集成如BMS附加值较大,科技含量较高。

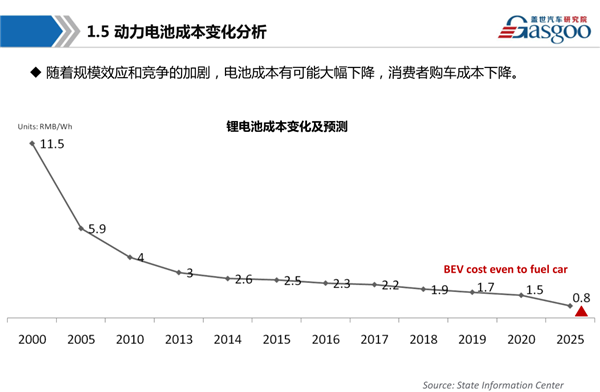

成本的规模效益增加,伴随着市场竞争的加剧,电池成本近十年来大幅下降,成本未来将持续下降但趋于平缓,总而言之,新能源汽车的购车成本在逐步下降。

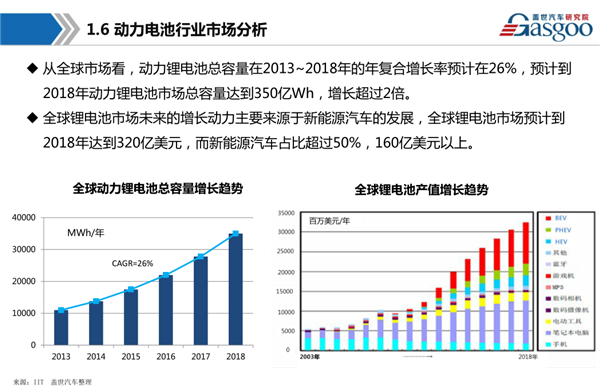

在全球锂离子电池市场中,新能源汽车动力锂离子电池占比越来越大,全球锂电市场预计到2018年达到320亿美元,其中纯电动、插电混动和油电混动汽车动力电池超过160亿美元以上。

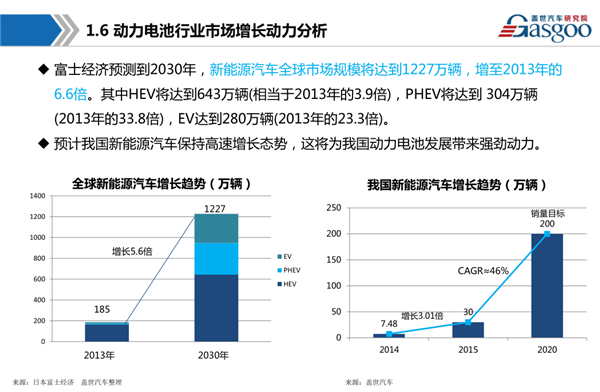

日本富士经济预测,2030年,油电混动车型将达到643万辆,插电混动车型达到304万辆,纯电动车型达到280万辆。而我国作为新能源汽车保有量第一大国,预计2020年将有超过200万辆,这为动力电池带来了广阔的市场空间。

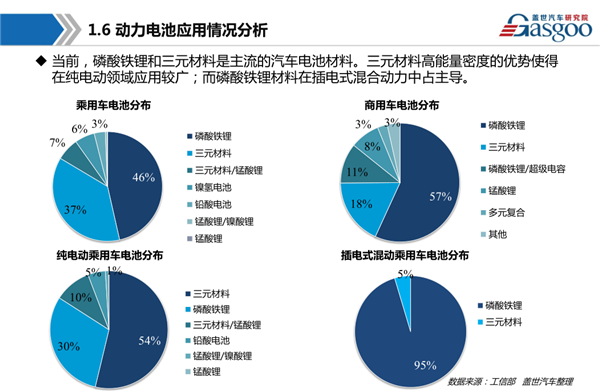

磷酸铁锂和三元锂电池是新能源汽车动力电池主流材料,工信部数据显示,在乘用车领域,磷酸铁锂电池占比46%,三元材料占比37%,纯电动乘用车超过半数使用能力密度更大的三元材料电池,插电式混合动力汽车则绝大部分使用磷酸铁锂电池。商用车领域,受限于之前的政策法规,磷酸铁锂电池占据了多半。

我国动力电池市场份额长久以来被比亚迪、宁德时代新能源等企业占据大部。亚洲作为锂电产业的绝对支柱,中国企业突破日韩企业封锁得益于市场的选择。

锂电行业的发展趋势来看,中韩两国产业链占比越来越搞,日本走下滑趋势。加之中国政策方面的保护以及新能源汽车的推广,未来动力电池需求强盛。

产业链分析

将动力电池产业链进行分解,上游是矿产原材料,中游包括正负极材料、隔膜、电解液组装成单体电芯以及BMS系统开发,下游产品则是动力电池整体系统。

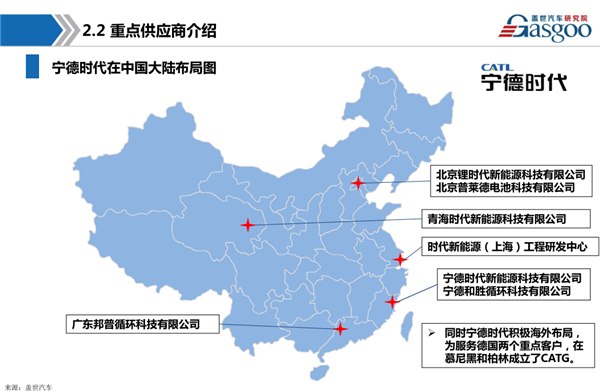

宁德时代新能源科技有限公司(CATL)目前产品主要包括磷酸亚铁锂、镍钴锰三元、锰酸锂、钴酸锂等高能量密度的动力锂离子电池,其电池管理系统拥有自主知识产权,产品在国际上有一定影响力。

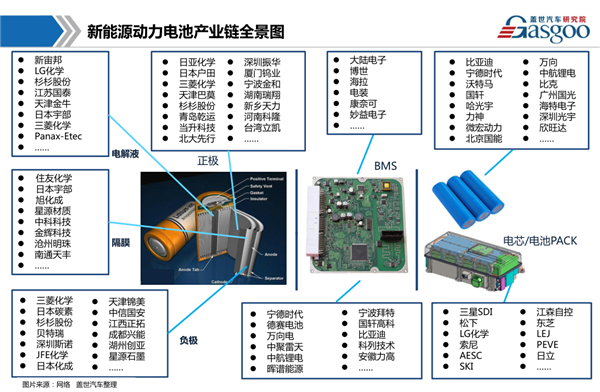

下表是盖世汽车研究院整理的国外品牌电芯及电池PACK供应商,配套客户多为乘用车企业。

下表是盖世汽车研究院整理的本土品牌电芯及电池PACK供应商,配套客户包括乘用车以及大量商用车企业。